Il taglio di 25 punti base del tasso di riferimento della politica monetaria attuato giovedì scorso dalla Bce potrebbe essere troppo prudente per rilanciare l’economia nell’Eurozona che nel secondo trimestre del 2024 sale solo dello 0,6% su base annua, segnando una ‘crescita zero’ per la Germania. Il mondo delle imprese si augura che al taglio dello 0,25 % deciso dalla Bce ne facciano seguito rapidamente altri, fino a ricostituire le condizioni del rilancio del sistema produttivo, come ha sottolineato il Presidente di Confartigianato Marco Granelli, il quale fa rilevare che l’impatto della politica monetaria restrittiva ha rallentato le scelte di investimento delle imprese, frenando le transizioni green e digitale.

Il rialzo del costo del denaro ha ridotto la domanda di credito bancario, comprimendo gli investimenti, con effetti amplificati in Italia, come evidenziato in una nostra recente analisi. A luglio 2024 il costo del credito per le imprese è del 5,34% (era 5,33% a giugno), superiore di 28 punti base al tasso medio di 5,06% (era 5,07% a giugno) rilevato nell’Eurozona e risultando superiore al costo registrato nei maggiori paesi europei. Nei due anni di stretta monetaria le imprese italiane hanno visto salire gli oneri finanziari sui prestiti di 371 punti base, 48 punti in più dell’incremento di 323 punti registrato in Eurozona.

In parallelo si registra un rallentamento dell’inflazione dell’Eurozona, che ad agosto scende al 2,2% (era 2,6% a luglio): a fronte di una discesa dell’ inflazione sale il tasso di interesse reale, accentuando gli effetti recessivi della politica monetaria.

La velocità di discesa dei tassi ufficiali è ampiamente inferiore a quella registrata nella fase di stretta monetaria: tra giugno 2022 e settembre 2023 i tassi ufficiali sono saliti di 400 punti base in 14 mesi mentre sono scesi di 50 punti base nei successivi 12 mesi.

Il caro-tassi si associa ad un calo della domanda di prestiti delle imprese, che in Italia a luglio è in flessione del 4,1% su base annua, mentre nell’Eurozona si rileva un aumento dello 0,6%.

La stretta creditizia si riduce la propensione ad investire delle imprese: nel secondo trimestre del 2024 gli investimenti in macchinari e impianti in termini reali scendono del 2,8% su base annua, mettendo un freno alla twin transition, digitale ed ecologica. La flessione, diffusa tra le maggiori economi europee, è del -3,1% nell’Eurozona.

A fronte del calo della domanda si riduce l’attività di produzione: nei primi sette mesi del 2024 la produzione di beni strumentali cale del 3,8%, trend confermato anche per la produzione di macchinari.

Nell’ambito dei beni strumentali, la domanda di investimenti in mezzi di trasporto si intreccia con la crisi dell’automotive e le incertezze della transizione verso la mobilità elettrica, temi esaminati nell’analisi dell’Ufficio Studi pubblicata ieri su QE-Quotidiano Energia. Le tendenze della meccanica dell’estate 2024 nel report dell’Ufficio Studi in collaborazione con l’Osservatorio MPI Confartigianato Emilia-Romagna presentato a Modena.

Ristagna la domanda estera di macchinari made in Italy – Nei primi sette mesi del 2024 il valore dell’export di macchinari è sostanzialmente stazionario (+0,4%), combinazione di una flessione del 3,0%% nei paesi Ue e di un aumento del 3,4% nei paesi extra Ue. La crisi della Germania comprime anche la domanda di tecnologia made in Italy, con l’export di macchinari sul mercato tedesco che scende del 4,4%.

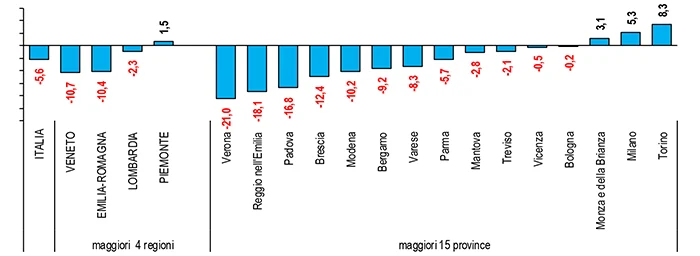

Il trend nei territori del made in Italy di macchinari in Germania – L’82,0% dell’export di macchinari in Germania si addensa in quattro regioni: Lombardia con il 31,0% del totale nazionale, Emilia-Romagna con il 20,7%, Veneto con il 17,5% e Piemonte con il 12,9%. Nei primi sei mesi del 2024 si registra una flessione a doppia cifra in due regioni, in Veneto con -10,7% e in Emilia-Romagna con -10,4%. Il calo è meno accentuato in Lombardia con -2,3% mentre il Piemonte, segna un aumento, seppur contenuto (+1,5%).

Tra le prime 15 province per vendite di macchinari sul mercato tedesco, nei primi sei mesi del 2024 si registrano cali pesanti, e più ampi della media, a Verona con -21,0%, Reggio Emilia con -18,1%, Padova con -16,8%, Brescia con -12,4%, Modena con -10,2%, Bergamo con -9,2% e Varese con -8,3%. In flessione anche Parma con -5,7%, Mantova con -2,8%, Treviso con -2,1%, mentre si osserva maggiore tenuta per Vicenza con -0,5% e Bologna con -0,2% e un segno positivo per Monza e della Brianza con 3,1%, Milano con 5,3% e Torino con 8,3%.

Dinamica degli investimenti in macchinari e impianti

I trim. 2021-II trim. 2024, prezzi costanti, var. % tendenziale, esclusi Mezzi di trasporto – Elaborazione Ufficio Studi Confartigianato su dati Istat

Trend export macchinari in Germania nelle maggiori regioni e province

Gen-giu. 2024, var.% tendenziale – Elaborazione Ufficio Studi Confartigianato su dati Istat