Il Decreto legge 30 giugno 2021, n. 99, pubblicato sulla G.U. n. 155 ed entrato in vigore il 30 giugno 2021, ha introdottodisposizioni urgenti in materia fiscale, di tutela del lavoro, dei consumatori e di sostegno delle imprese. Di seguito commentiamo le disposizioni fiscali di maggior interesse.

Cashback

La Legge Finanziaria 2020 (art. 1, commi da 288 a 290) aveva previsto il riconoscimento di un rimborso in denaro, al fine di incentivare l’utilizzo di pagamenti elettronici, a favore dei soggetti che effettuano “abitualmente” acquisti di beni/servizi con strumenti di pagamento elettronici (c.d.“Cashback”). In seguito, con il Decreto n. 156/2020, il MEF aveva definito le modalità attuative applicabili al “Cashback”, prevedendo in particolare, a decorrere dall’1.1.2021:

- un rimborso percentuale (pari al 10%) calcolato sulle transazioni effettuate con strumenti di pagamento elettronici, ogni 6 mesi, nonché

- un rimborso “speciale” a favore dei primi 100.000 soggetti che totalizzano, in un semestre, il maggior numero di transazioni con i medesimi strumenti di pagamento.

Ora il Decreto in esame – art. 1, commi 1-9 – ha disposto la sospensione del “Cashback” per il secondo semestre 2021 (1.7 – 31.12).

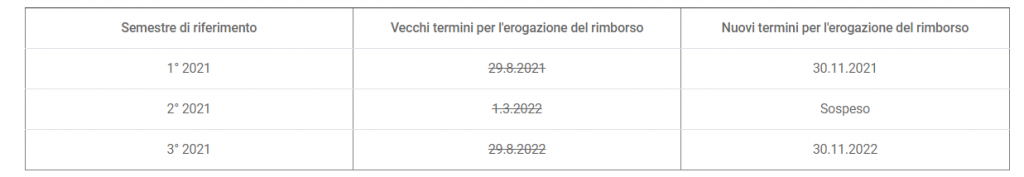

I termini per l’accredito dei rimborsi “speciali” relativi al primo semestre 2021 e primo semestre 2022 sono posticipati rispettivamente al 30.11.2021 e 30.11.2022:

Crediti d’imposta relativi a pagamenti elettronici

Ai sensi dell’art. 1, commi 10 e 11, del D.L. in esame vengono introdotte alcune interessanti agevolazioni in materia di “pagamenti elettronici”.

In primis, per le commissioni maturate nel periodo dal 1.07.2021 al 30.06.2022, il credito d’imposta su commissioni per pagamenti elettronici (art. 22, c. 1 D.L. 124/2019), è incrementato al 100% ( in luogo del 30% “ordinario”) delle commissioni, nel caso in cui gli esercenti attività di impresa, arte o professioni, che effettuano cessioni di beni o prestazioni di servizio nei confronti di consumatori finali, adottino strumenti di pagamento elettronico collegati agli strumenti per la trasmissione telematica dei corrispettivi (di cui all’art. 2, c. 3 D.Lgs. 127/2015) ovvero strumenti di pagamento evoluto (che consentono l’invio dei dati dei corrispettivi attraverso carte di debito e di credito e altre forme di pagamento elettronico, di cui all’art. 2, c. 5-bis D.Lgs. 127/2015).

Inoltre, agli esercenti attività di impresa, arte o professioni che effettuano cessioni di beni o prestazioni di servizio nei confronti di consumatori finali e che, tra il 1.07.2021 e il 30.06.2022, acquistano, noleggiano o utilizzano strumenti che consentono forme di pagamento elettronico collegati agli strumenti per la trasmissione telematica dei corrispettivi (di cui all’art. 2, c. 3 D.Lgs. 127/2015), spetta un credito di imposta, parametrato al costo di acquisto, di noleggio, di utilizzo degli strumenti stessi, nonchè delle spese di convenzionamento ovvero delle spese sostenute per il collegamento tecnico tra i predetti strumenti.

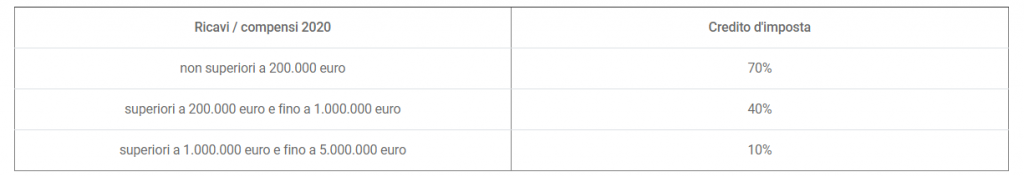

Il credito d’imposta spetta nel limite massimo di spesa per soggetto di 160 euro, nelle seguenti misure:

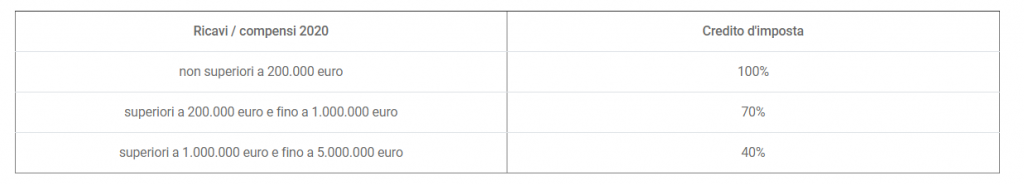

Ai medesimi soggetti che, nel corso dell’anno 2022, acquistano, noleggiano o utilizzano strumenti evoluti di pagamento elettronico che consentono anche la memorizzazione elettronica e trasmissione telematica dei dati dei corrispettivi, spetta un credito d’imposta nel limite massimo di spesa per soggetto di 320 euro, nelle seguenti misure:

Segnaliamo che:

- i crediti d’imposta sono utilizzabili esclusivamente in compensazione nel modello F24 (art. 17 D.Lgs. 241/1997), successivamente al sostenimento della spesa e devono essere indicati nella dichiarazione dei redditi relativa al periodo d’imposta di maturazione del credito e nelle dichiarazioni dei redditi relative ai periodi d’imposta successivi, fino a quello nel quale se ne conclude l’utilizzo;

- i crediti d’imposta non concorrono alla formazione del reddito ai fini delle imposte sui redditi e del valore della produzione ai fini Irap e non rilevano ai fini del rapporto di cui agli artt. 61 e 109, c. 5 Tuir;

- le agevolazioni si applicano nel rispetto delle condizioni e dei limiti di cui al regolamento (UE) n. 1407/2013 della Commissione, relativo all’applicazione degli artt. 107 e 108 del Trattato sul funzionamento dell’Unione europea per gli aiuti de minimis.

Proroghe in materia di riscossione e differimento Tari

L’art. 2 del D.L. n. 99/21 stabilisce che, con riferimento alle entrate tributarie e non tributarie, sono sospesi i termini dei versamenti, in scadenza nel periodo dall’8.03.2020 al 31.08.2021, derivanti da cartelle di pagamento emesse dagli agenti della riscossione nonchè dagli avvisi previsti dagli artt. 29 e 30 D.L. 78/2010.

I versamenti oggetto di sospensione dovranno essere effettuati in unica soluzione entro il mese successivo al termine del periodo di sospensione.

Inoltre, fino al 31.08.2021, in sede di erogazione dei rimborsi fiscali non si applica la compensazione tra il credito d’imposta ed il debito iscritto a ruolo (art. 28-ter DPR 602/1973).

Sono altresì sospesi fino al 31.08.2021 gli obblighi di accantonamento derivanti dai pignoramenti presso terzi effettuati prima di tale ultima data dall’agente della riscossione, aventi ad oggetto le somme dovute a titolo di stipendio, salario, altre indennità relative al rapporto di lavoro o di impiego (comprese quelle dovute a causa di licenziamento, nonché a titolo di pensione e indennità assimilate, assegni di quiescenza).

Limitatamente all’anno 2021, i comuni approvano le tariffe e i regolamenti della TARI e della tariffa corrispettiva, sulla base del piano economico finanziario del servizio di gestione dei rifiuti, entro il 31.07.2021. Sono valide a tutti gli effetti di legge le deliberazioni adottate dopo il 30.06.2021 e fino all’entrata in vigore della presente disposizione.

Legge Sabatini

Al fine di accelerare i processi di erogazione dei contributi previsti dall’art. 2, c. 4 D.L. 69/2013, il Ministero dello sviluppo economico, con riferimento alle domande di agevolazione presentate prima del 1.01.2021 per le quali sia stata già erogata in favore delle imprese beneficiarie almeno la prima quota di contributo, procede, secondo criteri cronologici, nei limiti delle risorse autorizzate, ad erogare le successive quote di contributo spettanti in un’unica soluzione, anche se non espressamente richieste dalle imprese beneficiarie, previo positivo esito delle verifiche amministrative propedeutiche al pagamento.