La crescente situazione di instabilità in Libano a seguito dei bombardamenti in corso su varie aree del Paese ha ulteriormente acuito le tensioni in Medio Oriente. Il perdurare di una diffusa instabilità geopolitica rallenta la ripresa del commercio internazionale: secondo gli ultimi dati del CPB World Trade Monitor, nei primi sette mesi del 2024 il volume del commercio mondiale sale dell’1,1% a fronte di una crescita del +2,8% prevista per quest’anno da parte del Fondo monetario internazionale.

Le ultime tendenze del commercio internazionale e le ricadute sul sistema delle imprese saranno esaminate nel corso del webinar di lunedì prossimo,7 ottobre 2024 in cui sarà presentato il 31° Report su trend economia, congiuntura e MPI, ‘Filiere del made in Italy, congiuntura e prospettive della politica di bilancio’.

I rischi derivanti da una debole ripresa del commercio internazionale e una risalita dei prezzi dell’energia, potenzialmente innescabile da una escalation della crisi in Medio Oriente, impattano negativamente sulla crescita dell’economia italiana. Nel Piano strutturale di bilancio di medio termine 2025-2029 varato dal Governo venerdì scorso sono proposti alcuni scenari di rischio che valutano l’impatto sulle previsioni macroeconomiche di alcune ipotesi sulle variabili esogene internazionali meno favorevoli rispetto al quadro di riferimento. Nello scenario che prevede un andamento meno vigoroso della domanda mondiale – che ipotizza un tasso di crescita dell’export inferiore di mezzo punto percentuale nel 2025 e di un punto nel 2026 – il tasso di crescita del PIL risulterebbe inferiore, rispetto al quadro di riferimento del Piano, di 0,1 punti percentuali nel 2025, 0,3 punti nel 2026 e 0,1 punti nel 2027. Nel caso di evoluzione meno favorevole dei prezzi dei beni energetici – quotazioni di petrolio e gas maggiori, rispetto allo scenario di riferimento, rispettivamente, di 10 dollari e 10 euro sia nel 2025 che nel 2026 – si registrerebbe un tasso di crescita del PIL inferiore, rispetto al quadro di riferimento del Piano, di 0,1 punti percentuali nel 2025 e 0,2 punti nel 2026. Nel totale i due rischi esaminati cumulano un effetto recessivo di 0,2 punti di PIL nel 2025 e di 0,5 punti nel 2026.

Medio Oriente: export made in Italy e import di energia – L’allargamento del conflitto nel Medio Oriente interessa un’area che è strategica per l’Italia per la fornitura di commodities energetiche, e rappresenta un rilevante mercato di sbocco di prodotti made in Italy. I paesi dell’area del Medio Oriente concentrano quasi un terzo delle forniture di energia all’Italia, mentre rappresentano un mercato che nel 2024 (ultimi dodici mesi a luglio), vale 25,9 miliardi di euro, pari al 4,1% del totale dell’export italiano.

Il mercato mediorientale, nel suo complesso, nei primi sette mesi del 2024 manifesta segnali di resilienza, con un aumento del 7,0% dell’export a fronte di una stazionarietà del totale dell’export nel mondo, con un maggiore dinamismo rispetto all’aumento dell’1,8% dei paesi extra Ue.

Il settore di esportazione più rilevante è quello dei macchinari e impianti con il 25,3% dell’export verso il Medio Oriente, seguito da altre manifatture – che comprendono i mobili, la gioielleria e l’occhialeria – con il 12,5%, moda con il 9,2%, mezzi trasporto con l’8,8%, metallurgia e metalli con il 7,7%, alimentare e bevande con il 7,2% e apparecchiature elettriche con il 7,0%. L’analisi per paese evidenzia che il primo mercato del Medio Oriente è quello degli Emirati Arabi Uniti con il 26,8% dell’export del 2023 nell’area, seguiti da Arabia Saudita con 19,4%, Israele con 13,4%, Qatar con 10,7%, Kuwait con 9,0%. Seguono Libano (4,5%), Iraq (3,6%), Giordania (2,5%), Repubblica islamica dell’Iran (2,4%), Oman (1,7%), Azerbaigian (1,5%), Georgia (1,5%), Armenia (1,3%), Bahrein (1,1%), Yemen (0,3%), Siria (0,2%) e Territorio palestinese occupato con 45 milioni (0,2%).

In chiave dinamica, tra i maggiori mercati del Medio Oriente si registra una crescita dell’export verso Arabia Saudita (+23,5%) ed Emirati Arabi Uniti (+21,8% nei primi sei mesi del 2024), mentre sono in flessione le vendite del made in Italy in Qatar (-41,6%), Kuwait (-17,7%) e Israele (-10,0%).

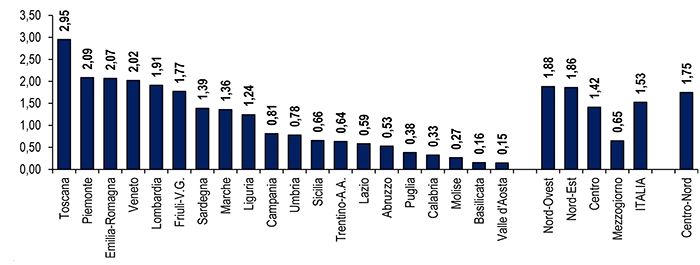

I territori più esposti in Medio Oriente. Considerando le più recenti rilevazioni sulle esportazioni a livello territoriale riferite all’anno terminante a giugno 2024, le esportazioni di prodotti manifatturieri in Medio Oriente rappresentano l’1,53% del valore aggiunto dell’Italia, valore superato dall’1,88% del Nord-Ovest e dell’1,86% del Nord-Est, mentre il Centro si attesa sull’1,42% ed il Mezzogiorno è a 0,65%. A livello regionale risulta più esposta la Toscana le cui esportazioni di made in Italy in Medio Oriente rappresentano il 2,95% del valore aggiunto regionale ed ammontano a 3,1 miliardi di euro, pari al 12,6% delle vendite italiane nell’area. Superano inoltre l’esposizione media nazionale: il Piemonte con il 2,09% (2,6 miliardi di vendite, pari al 10,4%), l’Emilia-Romagna con il 2,07% (3,1 miliardi di vendite, pari al 12,5% del totale vendite italiane nell’area), il Veneto con il 2,02% (3,0 miliardi di vendite, pari al 12,2%), la Lombardia con l’1,91% (prima regione esportatrice nell’area con 7,1 miliardi di vendite e una quota di 28,5%) ed il Friuli-Venezia Giulia con l’1,77% (645 milioni di euro di vendite, pari al 2,6%).

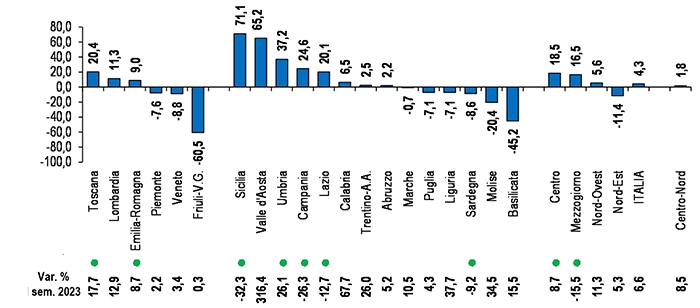

Per quanto riguarda la dinamica dell’export di made in Italy in Medio Oriente, a fronte di crescita pari al 4,3% nel primo semestre del 2024 (migliore del +6,6% dello stesso periodo del 2023), crescono tra le regioni più esposte: la Toscana con il +20,4% (meglio rispetto al +17,7% di un anno prima), la Lombardia con il +11,3% (peggio rispetto al precedente +12,9%) e l’Emilia-Romagna con il +9,0% (meglio rispetto al corrispondente +8,7%). All’opposto si rilevano cali, oltretutto in controtendenza rispetto al I semestre 2023, per il Friuli-Venezia Giulia che segna un pesante -60,5% (era +0,3%), seguito dal Veneto con -8,8% (era +3,4%) e dal Piemonte con il -7,6% (era al +2,2%).

A livello provinciale risultano esposte più il doppio della media: Arezzo (11,79%), Siracusa (5,30%), Vercelli (4,99%), Massa-Carrara (4,89%), Vicenza (3,96%), Cagliari (3,93%), Trieste (3,50%), Firenze (3,46%), Piacenza (3,32%) e Belluno (3,08%). Seguono con esposizione superiore alla media: Modena (2,96%), Varese (2,87%), Bergamo (2,72%), Lecco (2,64%), Monza e Brianza (2,46%), Siena (2,40%), Torino (2,39%), Bologna (2,35%), Cuneo (1,96%), Treviso (1,96%), Padova (1,94%), Reggio Emilia (1,87%), Milano (1,78%), Macerata (1,74%), Lucca (1,72%), Lodi (1,72%), Pordenone (1,70%), Alessandria (1,66%), Brescia (1,64%), Ascoli Piceno (1,61%), Parma (1,60%) e Forlì-Cesena (1,54%).

Esposizione sul mercato del Medio Oriente per regione

Export manifatturiero dei 12 mesi terminanti a giugno 2024 in % al valore aggiunto 2021 – Elaborazione Ufficio Studi Confartigianato su dati Istat.

Dinamica delle esportazioni manifatturiere sul mercato del Medio Oriente nel I semestre 2024 per regione

I semestre 2024. Variazione %. Pallini verdi: performance migliore vs anno precedente – Elaborazione Ufficio Studi Confartigianato su dati Istat